住宅ローンを借りたいんだけど、金利はどれを選べばいい?

金利が変動するってどういうこと?

このような悩みに答えます。

金利には変動金利と固定金利があります

金利の種類は「変動金利」と「固定金利」の2種類です。

2つの金利の違いは次の通りです。

| 変動金利 | 6ヶ月ごとに金利が変動する方式 | ← 銀行が金利を上げ下げできる |

| 固定金利 | 借入の全期間の金利を固定する方式 | ← 金利が変わることはない |

さまざまな金融商品が販売されていて、これら変動金利と固定金利が組み合わされている商品もありますが、金利は大きく分けると変動金利と固定金利の2種類です。

金利には「金利が変動するタイプ」と「金利が固定されるタイプ」の2種類あることを理解していただけたかと思いますが、「なぜ金利が変動するのか」について疑問が生じたのではないでしょうか。

次の項では、その点について解説します。

なぜ金利が変動するのでしょう

金利が上がるか下がるかは、景気に左右されるためです。

たとえば、天候不順などの影響で野菜が供給不足になると、スーパーで野菜の値段が上がるのと同じように、お金を借りたい人が多いときには金利は上昇し、お金を借りたい人が少ないときには金利は下降します。

お金を貸したい人(供給)より、借りたい人(需要)が多くなるとお金が不足するので、お金の使用料ともいえる金利が上昇するということですね。

また、一般的に、景気が良くなりつつあるときや、物価が上昇しようとするときなどにそれぞれ金利が上昇するといわれています。

逆に、景気が悪くなりつつあるときや、物価が下降しようとするときにそれぞれ金利が下降します。

金利が変動する要因を次にまとめました。

・不景気 → 借りたい人が減る → 金利が下がる

つまり、金利の変動は「景気に左右される」ということが言えますね。

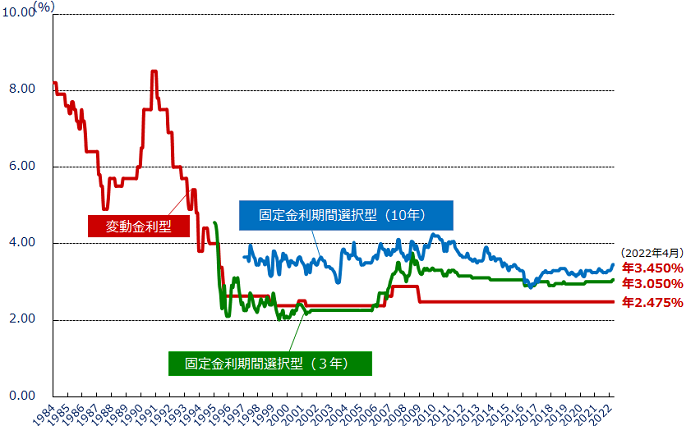

次のグラフは民間金融機関の住宅ローン金利の推移です。1997年から2022年までの25年間、金利がほぼ横ばいで推移していることが読み取れます。日本は25年間、不景気のままです。

ここまで読めば、

・金利は景気に左右されること

を理解していただけたかと思います。

次の項では、

- 変動金利のメリットとデメリット

- 固定金利のメリットとデメリット

を解説します。

変動金利のメリットとデメリット

変動金利は6ヶ月ごとに金利が変動するローンに適用される金利タイプです。見直しのタイミングは金融機関等によって異なりますが、比較的多くの銀行で4月と10月の年2回、適用金利の見直しが行われます。

- 返済期間中に金利が変動するローンです。

- 年 2 回の適用金利の見直しがあります。

- 返済額は 5 年ごとに見直すのが一般的です。

変動金利のメリットとデメリットを考えるときは、返済方式を「元利均等返済方式」の場合と「元金均等返済方式」の場合とで別けて考えます。

元金均等返済方式 → 毎回支払う「元金」が均等になる返済方式です。

元利均等返済方式の変動金利タイプ

- 貸し出すときの金利が固定金利タイプよりも低い。

- 将来の金利が下がれば利息が減る。( 総返済額が減る)

- 契約時に返済期間全体の返済額が確定できない( 見通しを立てづらい)

- 将来の金利が上がれば、利息が増える。( 総返済額が増える)

- 元利金等返済方式の場合、将来の貸出し金利が上がり、返済額が元金に充当されない状態になると、返済期間での完済が難しくなる。

一番のメリットは「金利が固定金利タイプよりも低い」ことです。

また「将来の金利が下がれば利息が減る」こともメリットです。金利が下がれば利息が減るので、総返済額が減ります。

デメリットは、金利が変動するという不確定要素があるので、返済期間全体の返済額が確定できず、 返済の見通しを立てづらい点です。

また、金利が変動するということは、将来の金利が上がれば利息が増えます。したがって、金利が上がれば、総返済額が増えます。

なお、元利金等返済方式の場合、将来の貸出し金利が上がり、返済額が元金に充当されない状態になると、返済期間での完済が難しくなるリスクがあります。

どういうことか解説します。

元利均等返済方式の変動金利タイプでは下記の「5年ルール」と「125%ルール」が適用されているのが一般的です。

元利均等返済方式の変動金利タイプでの適用ルール- 5年ルール → 半年ごとに金利が上がったとしても、毎月返済額は5年間変わらないというルールです。

- 125%ルール → 5年経過して毎月返済額を上げる場合、上限は直前の金利の1.25倍までを上限とするルールです。

すべての銀行が適用しているルールではありませんが、元利均等返済方式の変動金利タイプの場合、住宅ローンの返済月に金利がどんなに上がっていたとしても、5年間は最初に決めた返済額のままです。

そして、5年経過してからは、変動金利がどんなに上がっていたとしても、最初の毎月返済額の1.25倍までしか引き上げることができません。そして、5年間は毎月返済額を上げることができません。

つまり、「5年ルール」と「125%ルール」によって、金利が大幅に変動したとしても、毎月の返済額がすぐには上がらないようになっています。

変動金利がいくら上がっても、住宅ローンの返済を最初の毎月返済額の1.25倍の支払いに耐えることができれば住宅ローンの支払いを続けることは可能です。

しかし、元利金等返済方式の場合、支払い利息が増えたのに返済額が増えないということは、当初の予定通りに元金が減らないことを意味します。

予定通りに減らなかった元金は、最終回に先送りされ、どんどん溜まっていくことになります。この溜まった元金は、最終的に住宅ローン契約で決めた完済日に返済するように銀行から求められます。一括で支払えなければ分割で、ということになるでしょうが、当然それにも利息がつきます。

つまり、変動金利で金利が上昇した時のリスクは、住宅ローン契約の途中で返済を続けられなくなるリスクではなく、住宅ローン契約の最後に完済できないリスクなのです。

つづいて、元金均等返済方式をみていきましょう。

元金均等返済方式の変動金利タイプ

- 貸し出すときの金利が固定金利タイプよりも低い。

- 将来の金利が下がれば利息が減る。( 総返済額が減る)

- 契約時に返済期間全体の返済額が確定できない( 見通しを立てづらい)

- 将来の金利が上がれば、利息が増える。( 総返済額が増える)

元利均等返済方式とほぼ同じですが、元金均等返済方式では「5年ルール」と「125%ルール」は適応されません。

つまり、金利が変動した場合には、半月ごとの適応金利の見直しによって利息が増減するので、それにともなって返済額が上下します。注意したいのは、125%ルールのような返済金額の上限がないことです。金利が上がれば、上限なく返済金額が金利にともなって上がります。

元金均等返済方式の場合、元金は常に一定の額を返済しますので、金利が変動すれば利息が増減します。

したがって、元金は常に一定の額を返済しますので、元利金等返済方式の場合のように、将来の貸出し金利が上がり、返済額が元金に充当されず、返済期間での完済が難しくなる、というリスクは少ないです。

固定金利のメリットとデメリット

ここからは、固定金利のメリットとデメリットについて解説します。

固定金利とは、全期間の金利を固定するローンに適用される金利タイプです。- 契約時に返済期間全体の返済額を確定することができる

- 将来の貸出し金利が上がっても、契約した当初の金利が変わることはない

- 貸出し金利が変動金利タイプよりも高い

- 将来の貸出し金利が下がっても、契約した当初の金利が変わることはない (借り直しや交渉で下げることができる可能性はあります)

貸出し金利が変動金利タイプよりも高いのがデメリットです。

しかし、契約当初の金利が変わることがないので、将来の貸出し金利が上がったとしても金利変動リスクを心配する必要はありません。

また、契約時に返済期間全体の返済額を確定することができるため、資金計画を立て易いでしょう。

なお、将来の貸出し金利が下がった場合、契約した当初の金利が変わることはありませんが、借り直しや銀行との交渉で金利を下げることができることがあります。

ここまで金利について解説してきました。

以上をまとめてみると次のようになります。

| 変動金利 | →貸出し金利が固定金利より低い | →金利の変動リスクを背負うことになる(自分がリスクを負う ) |

| 固定金利 | →貸出し金利が固定金利より高い | →金利の変動リスクを背負わなくて済む(銀行がリスクを負う ) |

一般的に、収入が増減する可能性のある方(転職や起業を考えている方)は、固定金利を選択した方がベターだと言われています。住宅ローンの支払いが固定されていれば、自分の収入がもし下がったとしても「返済を継続するための収入の最低額」が正確に計算できる利点があるからです。

逆に、繰り上げ返済ができる資金を持っている方(お金持ちの方)は、住宅ローン減税期間が終わった時点で繰り上げ返済することで、節税効果を活かせるとともに、金利変動リスクを減らすことができます。

どのタイプの金利を選ぶかは、返済計画の基本方針を決める作業です。

つまり、どのタイプの金利を選ぶかによって、今後ローンを返済していく期間(35年)に支払う総返済額に大きく影響します。

金利タイプを選ぶことは、自分のポリシーに合ったリスクの取り方、どちらの選択がよりよい人生を生きられるか、を選ぶことと同じ意味です。

金利タイプを決めることができれば、どこの銀行のどの融資を検討すればよいか、的を絞ることができます。

コメント